Månadens börsanalys: Så gick det för Nowofonden i september 2024

- Kategori

- | Fonden

- | Nyheter

Nowo Global Fund hade en stark utveckling i september 2024 och fonden ökade med +2.92 % vilket var bättre än fondens jämförelseindex som ökade med +0,46 %.

September månad har som i augusti fortsatt med stora rörelser på världens aktiemarknader. Exempelvis stockholmsbörsens index OMX30, var ned med -4,21% i början av månaden för att sedan återhämta sig och vid månadsslutet stänga på +1,41% vilket ger drygt 5,5% i skillnad. De stora omplaceringarna som i augusti orsakade stor oro och börsfall då förvaltare stängde sina sk. carry-trades har klingat av under månaden och marknaderna har stabiliserats något. Fokus har nu istället börjat riktas mot de kommande kvartalsrapporterna och viss rädsla för besvikelser har infunnit sig efter flera vinstvarningar där exempelvis svenska Husqvarna och tyska BMW har vinstvarnat i början av månaden.

Gällande den amerikanska ekonomin så har det funnits en stark oro om den amerikanska centralbanken verkligen ska lyckas med en så kallad mjuklandning av ekonomin, dvs när en centralbank får bukt på inflationen utan att arbetslösheten skjuter i höjden. Med sänkningen på 0,5% i september i kombination med uttalanden från Feds ordförande Jerome Powell så har utsikterna för att lyckas stärkts.

På hemmaplan hade Riksbanken sitt möte den 25 september och sänkte då styrräntan med 0,25% till 3,25% vilket var väntat och Konjunkturinstitutet ger i sin septemberrapport målbilden att styrräntan är 1,75 procent till nästa sommar. Inflationstrycket har sjunkit undan alltmer och bedöms nu vara i linje med en inflation kring 2 procent med brasklappen om att utsikterna är osäkra.

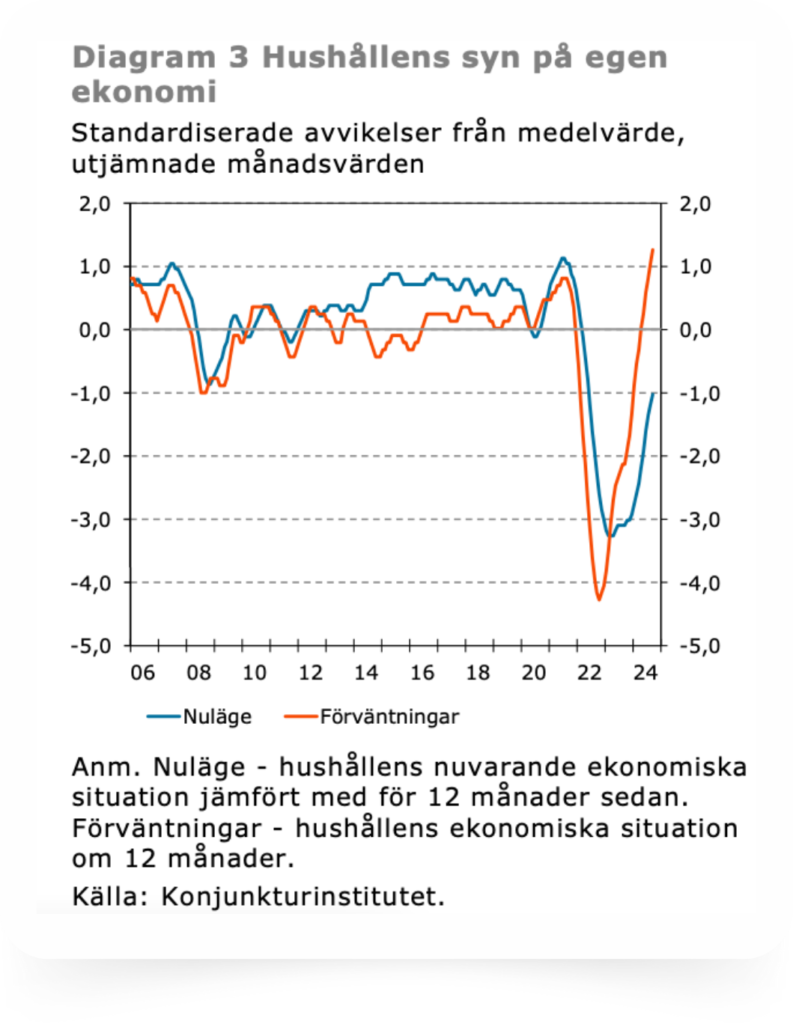

Den svenska bruttonationalprodukten, BNP, har fortsatt att utvecklas svagt under perioden. Dock har hushållens syn på sin egen ekonomi vänt upp från mycket låga nivåer. Andelen hushåll som nu är optimistiska om hur den egna ekonomin är om 12 månader är på historiskt sett höga nivåer.

Grafen nedan visar fondens utveckling i jämförelse med fondens jämförelseindex i år t.om 2024-09-30.

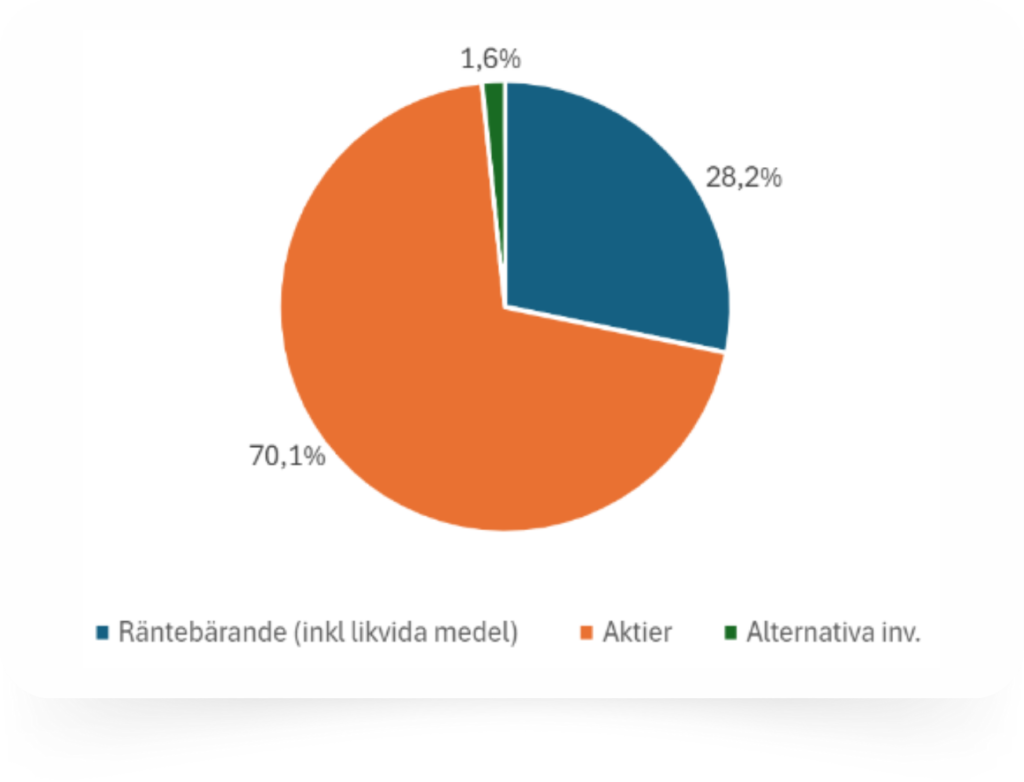

Nedan visas ett diagram med fondens fördelning mellan tillgångsslagen som fonden investerar i. Utifrån vår nuvarande marknadstro har vi under månaden viktat upp aktiedelen och viktat ner de räntebärande tillgångarna. Detta då vi tror på en fortsatt stark börs givet de kommande aviserade räntesänkningarna.

Tillgångsfördelning 2024-09-30.

Cirkeldiagrammet nedan visar att vi fortsatt har en god spridning i portföljen men med övervikt mot teknologisektorn vilket vi bedömer är en långsiktig och uthållig trend följt av branscherna Industri och Finans. Vår övervikt mot teknologisektorn förklaras delvis i investeringar i amerikanska Nvidia och Micron Technologies. Inom sektorn Industri har vi investerat i svenska SKF som släppte nyheten om att de ska knoppa av ett verksamhetsområde som är underleverantör till fordonsindustrin vilket mottogs positivt av aktiemarknaden.

I vår närhet ser vi att Europa som helhet fortsatt befinner sig i en lågkonjunktur. Detta dels på grund av nedpressade realinkomstnivåerna orsakade av hög inflation de senaste åren, dels med fortsatt höga räntor så talar detta för att återhämtningen blir mer utdragen än en snabb återhämtning.

Den tyska ekonomin som brukar beskrivas som Europas motor hackar tyvärr ordentligt. Med sjunkande BNP och en industri som pressas från Kina ger låga förväntningar till en snabb vändning för Tyskland och resten av EU. Som ett led i att motverka detta har EU nyligen lagt fram förslag till importtullar på kinesiska elbilar till EU. Om detta är första steget i ett handelskrig är än så länge för tidigt att säga.

De pågående krigen i vår omvärld påverkar oss alla. Såväl kriget i mellanöstern som i Ukraina har eskalerat ytterligare vilket spär på osäkerheten och oron på världens finansmarknader.

Som alltid så rekommenderar vi att fortsätta spara ofta och regelbundet för att då automatiskt få ett genomsnittspris vilket ofta är fördelaktigt.

Med vänliga hälsningar från fondens förvaltare.

Källor: Sveriges Riksbank, SEB, Konjunkturinstitutet, Nowo Fund Management AB, SCB.